[sau] [trước] [lên mức trên]

Nhân tố cuối cùng giải thích cho sự tăng lên của tỉ số vốn/thu nhập trong những thấp kỉ gần đây là sự lên cao lịch sử của giá tài sản. Nói cách khác, giai đoạn 1970-2010 chỉ có thể được phân tích một cách đúng đắn nếu ta đặt nó vào trong một hoàn cảnh lịch sử dài hơn - giai đoạn 1910-2010. Ta không có các số liệu lịch sử đầy đủ cho toàn bộ các nước phát triển, nhưng các dãy số mà ta đã thiết lập cho Liên hiệp Anh, Pháp, Đức và Mĩ cho các kết quả hoàn toàn thống nhất. Ta sẽ tóm tắt chúng dưới đây.

Nếu ta xem xét toàn bộ giai đoạn 1910-2010, hay giai đoạn 1870-2010, ta thấy rằng tiến trình tổng thể của tỉ số vốn/thu nhập có thể được giải thích rất rõ bởi qui luật động β = s∕g. Đặc biệt, việc tỉ số vốn/thu nhập về dài hạn tại Châu Âu cao hơn Châu Mĩ một cách cấu trúc là thống nhất một cách hoàn hảo với hiệu số của các tỉ lệ tiết kiệm và nhất là các tỉ lệ tăng trưởng giữa hai châu lục trong thế kỉ vừa qua29. Sự rớt xuống của tỉ số vốn/thu nhập trong giai đoạn 1910-1950 là thống nhất với mức thấp của tiết kiệm quốc gia và với sự tàn phá30 xảy ra trong những năm đó; và việc tỉ số vốn/thu nhập tăng nhanh hơn trong giai đoạn 1980-2010 so với giai đoạn những năm 1950-1980 là do tỉ lệ tăng trưởng đã giảm đi giữa hai giai đoạn trên.

Mặc dù vậy, điểm thấp nhất của tỉ số vốn/thu nhập những năm 1950 còn thấp hơn cả những gì được dự báo bởi logic tích lũy sơ đẳng gói gọn trong qui luật β = s∕g. Để hiểu rõ hơn về biên độ của cú sụt giảm giữa thế kỉ 20, ta nhớ lại là giá bất động sản và chứng khoán đã ở mức thấp lịch sử ngay sau Chiến tranh thế giới thứ hai (bởi nhiều lí do khác nhau như đã trình bày trong hai chương trước: chính sách giữ giá thuê nhà và giám sát tài chính, không khí chính trị không mấy thuận lợi cho chủ nghĩa vốn cá nhân), rồi lên cao dần dần kể từ những năm 1950 với cú tăng tốc nhanh kể từ những năm 1980.

Theo các ước lượng của chúng tôi, quá trình rượt đuổi của giá tài sản hiện nay có vẻ đã hoàn thành: bỏ qua các cú giật nẩy và các tiến trình thất thường ngắn hạn, sự tăng giá của giai đoạn 1950-2010 có vẻ đã bù trừ xấp xỉ sự giảm giá của giai đoạn 1910-1950. Tuy nhiên sẽ thật liều lĩnh khi kết luận rằng pha tăng giá có tính cấu trúc này đã chấm dứt hẳn, rằng giá tài sản từ nay sẽ tăng tiến theo chính xác cùng nhịp độ với giá tiêu dùng trong các thập kỉ sắp tới. Một mặt, các số liệu lịch sử là không đầy đủ và không hoàn hảo, và các so sánh giá cả trong các giai đoạn dài như vậy chỉ có tính xấp xỉ mà thôi. Mặt khác, có rất nhiều các nguyên nhân lí thuyết khiến giá tài sản về dài hạn tiến triển không giống với với các loại giá cả khác, ví dụ chẳng hạn một số loại tài sản - nhà xưởng, thiết bị - có nhịp độ tiến bộ kĩ thuật khác với nhịp độ trung bình của nền kinh tế, hay là do tầm quan trọng của một số nguồn tài nguyên thiên nhiên có hạn.

Điểm cuối cùng không kém phần quan trọng: một lần nữa ta cần phải nhấn mạnh rằng giá của đồng vốn - bỏ qua các bong bóng tài sản giai đoạn ngắn và giai đoạn trung bình luôn là đặc trưng của nó, bỏ qua các sự lệch lạc giá cả (nếu có) mang tính cấu trúc dài hạn - luôn có phần nào đó là một sản phẩm mang tính xã hội và chính trị: nó phản ánh khái niệm về quyền sở hữu hiện hữu trong một xã hội nhất định, và nó phụ thuộc vào các chính sách và thể chế đa dạng điều tiết các mối quan hệ giữa các nhóm xã hội liên quan - nhất là giữa những người sở hữu vốn và những người không sở hữu vốn. Điều đó là rất hiển nhiên chẳng hạn đối với giá bất động sản: nó phụ thuộc vào những qui định hiện hành xác lập mối quan hệ giữa chủ nhà và người thuê nhà cũng như cách tính giá tiền thuê nhà. Điều đó cũng đúng với giá chứng khoán, như ta đã thấy trong chương trước khi ta nói về giá trị thị trường tương đối thấp đặc trưng của các doanh nghiệp Đức.

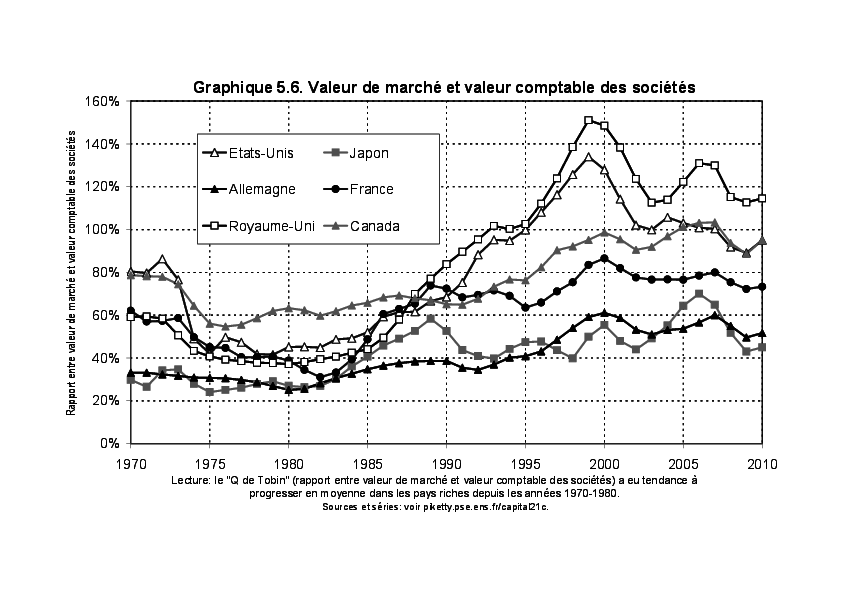

Dưới góc nhìn đó, có lẽ sẽ rất hay khi ta phân tích tiến trình của tỉ số giữa giá trị thị trường và giá trị kế toán của các công ti tại những nước ta có số liệu cho giai đoạn 1970-2010 (xem biểu đồ G5.6). Bạn đọc nào nhận định vấn đề trên là quá kĩ thuật có thể chuyển trực tiếp sang đoạn sau mà không gặp khó khăn gì lớn cả.

Giá trị thị trường tương ứng với giá trị vốn hóa trên thị trường chứng khoán của các công ti niêm yết. Đối với các công ti không niêm yết, hoặc là vì nó quá bé, hoặc là vì nó quyết định không nhờ đến thị trường chứng khoán (ví dụ để giữ tính chất gia đình - điều có thể xảy ra trong những công ti rất lớn), giá trị thị trường như được tính trong các sổ sách quốc gia thường dựa trên sự tham chiếu đến đến các doanh nghiệp niêm yết có đặc điểm tương tự nhất có thể (lĩnh vực hoạt động, kích cỡ, v.v), và tính “dễ giao dịch” trong thị trường đang xét31. Chính giá trị thị trường đã được ta dùng từ đầu sách tời giờ để đo lường dự trữ tài sản cá nhân và tài sản quốc gia. Giá trị kế toán, còn được gọi là “giá trị sổ sách” (book value), hay “tài sản kế toán nét”, hay “quĩ riêng”, bằng tổng giá trị của tất cả tài sản - tòa nhà, thiết bị, máy móc, chứng chỉ, đóng góp đa số hoặc thiểu số trong các chi nhánh và trong các công ti khác, tiền trong két v.v. - được ghi trong bảng tổng kết tài sản của doanh nghiệp, trừ đi tất cả các khoản nợ.

Trên nguyên tắc, nếu không có gì bất định, giá trị thị trường và giá trị kế toán của một công ti phải bằng nhau, vì vậy tỉ số giữa chúng phải bằng 1 (hay 100%). Điều này thường đúng khi công ti được thành lập. Nếu những người góp vốn bỏ 100 triệu euro để mua phiếu góp vốn, và công ti đó dùng khoản tiền trên để mua bàn ghế và thiết bị với giá trị 100 triệu euro, thì giá trị thị trường và giá trị kế toán đều bằng 100 triệu. Tình hình cũng giống như vậy nếu công ti vay 50 triệu để mua máy móc mới có giá trị 50 triệu: tài sản kế toán nét luôn bằng 100 triệu (150 triệu tài sản, trừ đi 50 triệu nợ), bằng với giá trị vốn hóa trên thị trường chứng khoán. Cũng vẫn như thế nếu công ti thu được 50 triệu euro lợi nhuận và quyết định dự trữ khoản lợi nhuận này để chi trả các đầu tư mới có giá trị 50 triệu: giá công ti trên thị trường sẽ tăng lên đúng bằng khoản tiền đó (do ai cũng biết rằng công ti vừa sở hữu thêm các tài sản mới), do đó giá trị thị trường cũng như giá trị kế toán sẽ tăng lên mức 150 triệu.

Khó khăn đến từ việc đời sống của một doanh nghiệp một cách nhanh chóng sẽ trở nên phức tạp và tù mù hơn nhiều: ví dụ, sau một khoảng một thời gian, không ai còn biết rõ liệu khoản đầu tư 50 triệu mấy năm trước có thật sự có ích cho hoạt động kinh tế của doanh nghiệp hay không. Khi đó giá trị kế toán và giá trị thị trường có thể lệch xa nhau. Doanh nghiệp tiếp tục ghi chép các khoản đầu tư (bàn ghế, máy móc, thiết bị, chứng chỉ v.v) vào bảng tổng kết tài sản theo giá trị thị trường của chúng, thế nên giá trị kế toán của doanh nghiệp là không đổi32. Còn giá trị thị trường của doanh nghiệp có thể thấp hơn hoặc cao hơn giá trị kế toán rõ rệt, tùy theo việc liệu thị trường chứng khoán có bất chợt trở nên bi quan hay lạc quan về năng lực của doanh nghiệp trong việc sử dụng các khoản đầu tư đó để sinh ra hoạt động kinh doanh và lợi nhuận không. Chính vì vậy mà tỉ số giữa giá trị thị trường và giá trị kế toán tại các công ti khác nhau trên thực tế có rất nhiều khác biệt. Ví dụ, tỉ số này - còn được gọi là tỉ số “Q Tobin” (theo tên của nhà kinh tế học James Tobin người đầu tiên định nghĩa tỉ số đó) -, biến động từ suýt soát 20% lên hơn 340% nếu ta xem xét các công ti Pháp niêm yết trong chỉ số CAC 4033 vào năm 201234.

Nhưng tại sao tỉ số Q Tobin tính cho toàn bộ các công ti của một nước nào đó lại nhất nhất cao hơn (hay thấp hơn) 1? Như thường lệ ta phân biệt hai cách giải thích cho hai trường hợp như sau.

Nếu một số đầu tư phi vật chất (chi tiêu dùng để tăng giá trị cho nhãn hiệu công ti, hay chi tiêu cho nghiên cứu và phát triển) không được tính nghiêm chỉnh trong bảng tổng kết tài sản, thì rất logic là giá trị thị trường trung bình sẽ cao hơn giá trị kế toán một cách cấu trúc. Điều này có thể dùng để giải thích cho các tỉ số cao hơn một chút xíu tại Mĩ (khoảng 100%-120%), và nhất là tại Liên hiệp Anh (khoảng 120%-140%) vào cuối những năm 1990 và trong những năm 2000. Tuy nhiên ta thấy rằng các tỉ số cao hơn một này cũng phản ánh hiện tượng bong bóng chứng khoán tại hai nước: tỉ số Q Tobin nhanh chóng quay về 1 khi bong bóng Internet năm 2001-2002 bị vỡ cũng như trong cuộc khủng hoảng tài chính 2008-2009 (xem biểu đồ G5.6).

Ngược lại, nếu việc sở hữu phiếu góp vốn của một doanh nghiệp không đem lại tất cả quyền kiểm soát doanh nghiệp, chẳng hạn do những người giữ phiếu góp vốn phải bàn thảo với các stakeholders khác của doanh nghiệp (các đại diện của người đi làm lĩnh lưỡng trong công ti, chính quyền địa phương hoặc trung ương, hiệp hội người tiêu dùng, v.v) trong khuôn khổ hợp tác lâu dài, như trường hợp “chủ nghĩa vốn kiểu Rheinland” mà ta nhắc tới trong chương trước, thì rất logic là giá trị thị trường trung bình sẽ thấp hơn giá trị kế toán một cách cấu trúc. Điều này có thể dùng để giải thích cho các tỉ số thấp hơn một chút xíu tại Pháp (xung quanh 80%), và nhất là tại Đức và tại Nhật (khoảng 50%-70%) trong những năm 1990-2000, trong khi đó tại các nước anglo-saxon tỉ số này thường đạt gần hoặc vượt quá 100% (xem biểu đồ G5.6). Cũng cần lưu ý là giá trị vốn hóa được tính dựa trên giá của phiếu góp vốn trong các giao dịch thông dụng. Các giao dịch này nói chung tương ứng với các khoản góp vốn thiểu số, chứ không phải là để lấy quyền kiểm soát doanh nghiệp: việc đó thường được thực hiện với giá cao hơn hẳn giá thông dụng, thường cao hơn khoảng 20%. Điều này đủ để giải thích tại sao tỉ số Q Tobin lại vào khoảng 80%, kể cả khi ta bỏ qua tất cả các stakeholder khác trừ những người góp vốn thiểu số.

Ngoài những khác biệt thú vị giữa các nước (chứng tỏ giá của đồng vốn luôn phụ thuộc vào các luật lệ và các thể chế của nước đang xét), ta nhận thấy một xu hướng chung theo đó tỉ số Q Tobin tăng lên tại các nước giàu kể từ những năm 1970. Xu hướng này phản ánh hiện tượng lên cao lịch sử của giá tài sản. Nếu tính cả chứng khoán và bất động sản, có thể xem như sự tăng lên của giá tài sản giải thích được trung bình từ một phần tư đến một phần ba sự tăng lên của tỉ số vốn quốc gia/thu nhập quốc gia tại các nước giàu từ năm 1970 đến năm 2010 (có khác biệt rất lớn giữa các nước35).

[sau] [trước] [lên mức trên]