[sau] [trước] [lên mức trên]

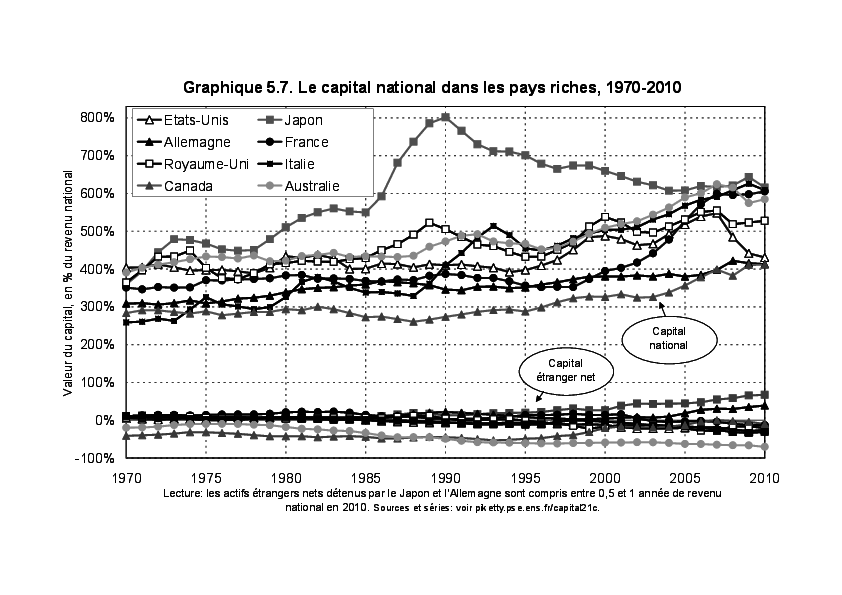

Như đã nhắc đến trong các chương trước, khối tài sản ngoài nước khổng lồ do các nước giàu, đặc biệt là Liên hiệp Anh và Pháp, sở hữu ngay trước Chiến tranh thế giới thứ nhất, đã hoàn toàn biến mất do hậu quả của các biến cố giai đoạn 1914-1945, và kể từ đó chưa bao giờ đạt lại được mức cao như vậy. Thật vậy, nếu ta xem xét mức độ của vốn quốc gia và vốn ngoài nước tại các nước giàu trong giai đoạn 1970-2010, rất dễ kết luận rằng tài sản ngoài nước có tầm quan trọng hạn chế: đôi khi nó dương nhẹ, đôi khi âm nhẹ, tùy từng nước và tùy từng năm, nhưng nói chung nó khá thấp so với vốn quốc gia. Nói cách khác, sự tăng lên rất mạnh của vốn quốc gia tại các nước giàu phản ánh trước hết sự tăng tiến của vốn trong nước tại các nước đó, và tài sản ngoài nước nét - theo xấp xỉ ban đầu - có vẻ như chỉ đóng vai trò tương đối thứ yếu (xem biểu đồ G5.7).

Tuy nhiên một kết luận như vậy có lẽ là hơi quá đáng. Thật vậy, Nhật và Đức đã tích lũy được khối tài sản ngoài nước nét rất đáng kể trong những thập kỉ gần đây, nhất là trong những năm 2000 (đây phần lớn là hệ quả cơ học từ sự dư thừa thương mại của hai nước này). Vào đầu những năm 2010, tài sản ngoài nước nét do Nhật sở hữu đạt khoảng 70% thu nhập quốc gia của Nhật, và cán cân nét ngoài nước của Đức đạt quanh mức 50% thu nhập quốc gia của Đức. Dĩ nhiên, nó vẫn không là gì so với khối tài sản ngoài nước do Liên hiệp Anh sở hữu ngay trước Chiến tranh thế giới thứ nhất - gần hai năm thu nhập quốc gia, hay do Pháp sở hữu - hơn một năm. Nhưng khi nghĩ đến sự nhanh tay của hai nước đó trên quĩ đạo tích lũy tài sản, ta tự nhiên sẽ đặt câu hỏi: rồi tiến trình này sẽ tiếp tục ra sao36. Có nước nào bị rơi vào vòng bị sở hữu bởi các nước khác trong thế kỉ 21 không? Cán cân tài sản ngoài nước rất lớn từng thấy thời thuộc địa có khả năng sẽ bị đuổi kịp, thậm chí bị vượt mặt không?

Để xử lí đúng các câu hỏi này, ta sẽ cần phải đưa vào phân tích các nước dầu mỏ và các nước mới mổi (bắt đầu bằng Trung Quốc) - các nước cực kì thiếu hụt số liệu lịch sử (vì thế ta không dành nhiều thời gian cho chúng từ đầu sách tới giờ), nhưng các số liệu cho giai đoạn hiện thời là tốt hơn nhiều. Cũng sẽ phải tính đến bất bình đẳng tài sản trên qui mô cá nhân và trong nội bộ một nước, chứ không chỉ giữa các nước với nhau. Ta sẽ quay lại vấn đề về sự vận động của sự phân bố vốn toàn cầu trong phần thứ ba của sách.

Ngay lúc này hãy đơn giản ghi nhớ là, một cách cơ học, logic của qui luật β = s∕g có thể dẫn đến những sự mất cân bằng toàn cầu rất lớn xét về cán cân tài sản, như được minh họa rõ ràng qua trường hợp của Nhật. Với cùng một trình độ phát triển, tỉ lệ tăng trưởng (nhất là dân số) hay tỉ lệ tiết kiệm chỉ cần khác nhau rất nhẹ thôi là có thể khiến một số nước có tỉ số vốn/thu nhập cao hơn các nước khác rất nhiều, trong trường hợp đó không có gì lạ khi các nước thuộc nhóm thứ nhất đầu tư khối lượng lớn vào các nước nhóm thứ hai. Điều này có khả năng gây ra những căng thẳng chính trị lớn. Trường hợp của Nhật cũng minh họa cho loại rủi ro thứ hai - loại rủi ro này có thể xảy đến khi tỉ số vốn/thu nhập ở điểm cân bằng β = s∕g đạt đến mức rất cao: nếu dân cư của nước đang xét ưa chuộng các tài sản trong nước hơn, ví dụ như bất động sản của Nhật, thì nó có thể đẩy giá của loại tài sản đó lên mức cao chưa từng thấy. Về việc này, ta nên để ý một chuyện thú vị là kỉ lục của Nhật năm 1990 đã bị Tây Ban Nha phá, nước mà tổng tài sản cá nhân nét đã đạt tám năm thu nhập quốc gia ngay trước cuộc khủng hoảng 2007-2008, tức là hơn Nhật năm 1990 một năm. Bong bóng tài sản của Tây Ban Nha bắt đầu xì hơi rất nhanh kể từ năm 2010-2011, giống như hình ảnh bong bóng của Nhật vào đầu những năm 199037. Hoàn toàn có thể là các bong bóng ngoạn mục hơn nữa sẽ được hình thành trong tương lai, song song với việc tỉ số vốn/thu nhập β = s∕g lập các đỉnh cao mới. Nhân tiện ta cũng lưu ý lợi ích của việc trình bày các tiến trình lịch sử của tỉ số vốn/thu nhập như trên và qua đó khai thác các bản ghi chép tài sản quốc gia theo phương diện dự trữ tài sản và dòng tiền. Việc này giúp ta kịp thời phát hiện ra việc tài sản có bị định giá quá cao không và nhờ vậy có thể tiến hành áp dụng các chính sách thận trọng hay tài chính thích hợp nhằm làm dịu đi sự hưng phấn đầu cơ của các thể chế tài chính tại nước đang xét.

Cũng cần lưu ý là một cán cân tài sản nét nhỏ bé có thể ẩn giấu sau nó những khối tài sản thô cực khủng. Thật vậy, một đặc tính của sự toàn cầu hóa tài chính hiện nay là việc mỗi nước phần lớn đều bị sở hữu bởi các nước khác. Điều này không chỉ che tối các cảm nhận về sự phân bố của cải toàn cầu, mà còn làm cho các nước nhỏ dễ bị tổn thương, và dẫn đến sự không ổn định trong phân bố cán cân tài sản nét toàn cầu. Nhìn chung, ta đã chứng kiến kể từ những năm 1970-1980 một phong trào rất mạnh mẽ - phong trào tài chính hóa nền kinh tế và cấu trúc tài sản: khối lượng tài sản tài chính và nợ tài chính do các khu vực kinh tế khác nhau sở hữu (hộ gia đình, công ti, cơ quan hành chính) đã tăng lên nhanh hơn cả giá trị nét của tổng tài sản. Toàn bộ tài sản tài chính và nợ tài chính không vượt quá bốn-năm năm thu nhập quốc gia tại phần lớn các nước vào đầu những năm 1970. Giờ nó thường vào khoảng từ mười đến mười lăm năm thu nhập quốc gia vào đầu những năm 2010 (đặc biệt tại Mĩ, Nhật, Đức và Pháp), thậm chí hơn hai mươi năm tại Liên hiệp Anh - kỉ lục tuyệt đối trong lịch sử38. Điều đó phản ánh sự phát triển chưa từng có của sở hữu chéo giữa các công ti tài chính và phi tài chính trong cùng một nước (đặc biệt là sự thổi phồng đáng kể của các bảng tổng kết ngân hàng, quá lớn so với với sự tăng lên của các quĩ riêng39 trong các ngân hàng đó), cũng như đầu tư chéo giữa các quốc gia.

Về việc này, bạn đọc lưu ý là hiện tượng đầu tư chéo giữa các nước tại Châu Âu (bắt đầu bằng Liên hiệp Anh, Đức và Pháp - nơi mà tài sản tài chính do các nước khác sở hữu chiếm từ một phần tư đến một nửa tổng tài sản tài chính trong nước, tức là rất đáng kể) là lớn hơn rất nhiều so với những nền kinh tế có kích cỡ lớn hơn như Mĩ hoặc Nhật (tại hai nước này phần tài sản tài chính do các nước khác sở hữu không vượt quá một phần mười tổng tài sản tài chính trong nước là mấy)40. Điều này làm tăng cảm giác bị mất sở hữu (nhất là tại Châu Âu), đôi khi hơi thái quá (người ta quên ngay rằng nếu các công ti hay nợ công cộng của nước mình phần lớn bị sở hữu bởi phần còn lại của thế giới, thì người ta cũng sở hữu những tài sản ngoài nước tương đương như thế, thông qua các hợp đồng bảo hiểm nhân thọ và các sản phẩm tài chính đa dạng khác), nhưng cũng có phần có lí. Thật vậy, cấu trúc sở hữu tài sản nói trên làm các nước nhỏ, nhất là các nước nhỏ tại Châu Âu, trở nên rất dễ tổn thương, theo nghĩa là chỉ cần những “sai sót” nhỏ trong việc tính giá tài sản và nợ tài chính do một nước nào đó sở hữu có thể dẫn đến những thay đổi rất lớn trong cán cân tài sản nét của nước đang xét41. Ngoài ra ta nhận thấy rằng tiến trình của tài sản nét tại các nước khác nhau được quyết định không chỉ bằng sự tích lũy khoản tiền dư thừa (hay thiếu hụt) của cán cân thương mại, mà còn bằng sự khác biệt rất lớn trong tỉ lệ lãi trên tài sản và nợ tài chính mà các nước đang xét thu được42. Nói thêm là một phần quan trọng của các cán cân tài sản quốc tế kể trên chủ yếu phản ánh các dòng tiền ảo liên quan đến các chiến lược tối ưu hóa tiền thuế hay tối ưu luật (thông qua các công ti ảo đặt tại các nước có chính sách thuế hoặc luật pháp hấp dẫn nhất) nhiều hơn là các nhu cầu kinh tế thật sự43. Ta sẽ quay lại vấn đề này trong phần thứ ba của sách khi ta xem xét vài trò của các thiên đường thuế trong sự vận động toàn cầu của phân bố tài sản.

[sau] [trước] [lên mức trên]