[sau] [trước] [lên mức trên]

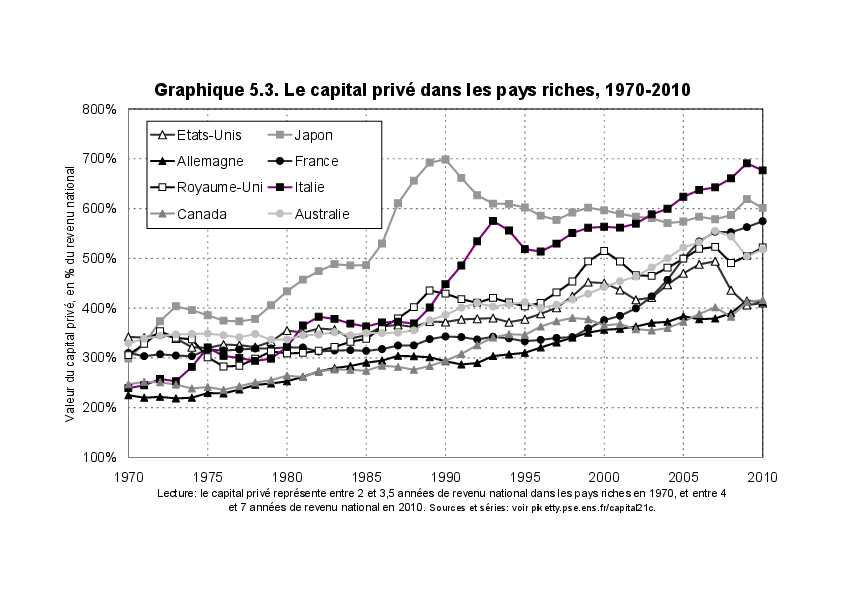

Để minh họa cho sự khác nhau giữa các biến động ngắn hạn và các biến động dài hạn của tỉ số vốn/thu nhập, ta hãy xem xét tiến trình hàng năm của tỉ số này tại các nước giàu hay gặp trong giai đoạn từ năm 1970 đến năm 2010 - giai đoạn mà ta có các nguồn số liệu đồng nhất và đáng tin cậy cho một số lượng lớn các nước. Ta hãy bắt đầu bằng tỉ số giữa vốn cá nhân và thu nhập quốc gia. Tiến trình của nó được trình bày trong biểu đồ G5.3 cho tám nước giàu hay gặp - xếp theo thứ tự SPTTN giảm dần: Mĩ, Nhật, Đức, Pháp, Liên hiệp Anh, Ý, Canada và Úc.

Trái với biểu đồ G5.1-G5.2 và các biểu đồ trong những chương trước (chúng biểu diễn các dãy số theo thập kỉ nhằm giúp tập trung chú ý vào các xu hướng dài hạn), trước tiên ta thấy trong biểu đồ G5.3 rằng tỉ số vốn/thu nhập tại tất cả các nước đều biến động không ngừng trong các giai đoạn rất ngắn. Sự lên xuống trồi sụt đó bắt nguồn từ việc giá tài sản, dù là bất động sản (nhà ở và bất động sản nghề nghiệp) hay tài sản tài chính (trong đó có phiếu góp vốn), đều biến động rất thất thường. Luôn rất khó để định giá chính xác đồng vốn, một mặt là vì, khách quan mà nói, dự báo nhu cầu tương lai đối với các hàng hóa và dịch vụ mà một doanh nghiệp hoặc một bất động sản sinh ra là cực kì phức tạp - thế nên cũng rất khó để xác định dòng tiền lợi nhuận, lợi nhuận trên vốn góp, tiền phí, tiền thuê nhà v.v mà các tài sản trên mang lại trong tương lai; và mặt khác là vì giá trị hiện tại của một tòa nhà hay một công ti không chỉ phụ thuộc vào các thành tố cơ bản nói trên, mà còn vào giá mà ta hi vọng sẽ thu được nếu cần bán các tài sản này, nghĩa là vào sự tiên đoán giá trị thêm hay giá trị bớt của các tài sản đó.

Thêm nữa sự tiên đoán giá cả tương lai của một tài sản nhất định lại phụ thuộc vào sự ưa chuộng chung của mọi người đối với tài sản đó. Điều này có thể tự nhiên gây ra các hiện tượng tin tưởng mà người ta gọi là “tự hiện thực hóa”: một khi người ta có hi vọng bán lại một loại hàng hóa nào đó với giá cao hơn giá đã mua, thì trên góc độ cá nhân rất hợp lí khi người ta sẵn sàng trả giá cao hơn hẳn giá trị cơ bản của tài sản đang xét (mà bản thân giá trị cơ bản cũng rất không chắc chắn rồi) và hùa theo sự hưng phấn tập thể (dù sự hưng phấn đó có quá trớn thế nào đi nữa). Chính vì lẽ đó mà các bong bóng đầu cơ vốn bất động sản và vốn chứng khoán cũng xưa cũ như bản thân đồng vốn vậy; và chúng không thể tách rời với lịch sử đồng vốn.

Hẳn bạn đọc vẫn còn nhớ bong bóng Nhật Bản năm 1990 - có thể coi là bong bóng ngoạn mục nhất trong giai đoạn 1970-2010 (xem biểu đồ G5.3). Trong những năm 1980, giá trị tài sản cá nhân tại Nhật bay lên tận mây xanh, từ suýt soát hơn bốn năm thu nhập quốc gia vào đầu thập kỉ lên gần bảy năm vào cuối thập kỉ9. Rõ ràng là sự trương phồng quá cỡ và cực kì nhanh này có phần nhân tạo: giá trị vốn cá nhân đã xuống mạnh vào đầu những năm 1990, rồi ổn định quanh mức sáu năm thu nhập quốc gia kể từ giữa những năm 1990.

Ta sẽ không dựng lại quá trình lịch sử của rất nhiều bong bóng bất động sản và chứng khoán đã hình thành rồi xẹp đi kể từ những năm 1970 tại các nước giàu, cũng không dám liều lĩnh dự đoán các bong bóng trong tương lai (ta không có khả năng làm điều đó). Nhưng chẳng hạn ta có thể dẫn ra cú điều chỉnh giá bất động sản tại Ý năm 1994-1995, và cú vỡ bong bóng Internet năm 2000-2001 - nó đã làm tỉ số vốn/thu nhập xuống rất rõ nét tại Mĩ và tại Liên hiệp Anh (tuy thế so với sự giảm sút tại Nhật xảy ra trước đó mười năm, tỉ số này tại Mĩ và Anh đã xuống ít hơn rất nhiều). Ta cũng có thể dẫn ra sự bùng nổ của bất động sản và chứng khoán Mĩ từ những năm 2000 kéo dài đến tận năm 2007, rồi sau đó giá chứng khoán đã giảm mạnh nhân cuộc suy thoái năm 2008-2009. Trong vòng hai năm, tài sản cá nhân của Mĩ đã giảm từ năm năm xuống bốn năm thu nhập quốc gia, tức là có cùng độ lớn với cú điều chỉnh giá cả tại Nhật năm 1991-1992. Tại các nước khác, nhất là các nước Châu Âu, sự điều chỉnh giá cả nói trên là yếu hơn rõ rệt, thậm chí không tồn tại: tại Liên hiệp Anh, tại Pháp, tại Ý, giá tài sản, nhất là bất động sản, đã chững lại phút chốc vào năm 2008 rồi lại tiếp tục tăng lên ngay từ năm 2009-2010, do đó tài sản cá nhân vào đầu những năm 2010 đã đạt cùng mức với năm 2007, thậm chí còn cao hơn chút ít.

Điểm quan trọng mà ta muốn nhấn mạnh là: ngoài những lên xuống trồi sụt và không dự đoán được của giá cả ngắn hạn (biên độ của những biến động này có vẻ đang tăng lên trong những thập kỉ gần đây - ta sẽ thấy trong phần sau là điều này có thể liên quan đến sự tăng tiến của tỉ số vốn/thu nhập tiềm năng), đúng thật là có một xu hướng dài hạn xuất hiện tại toàn bộ các nước giàu trong giai đoạn 1970-2010 (xem biểu đồ G5.3). Vào đầu những năm 1970, tổng giá trị tài sản cá nhân trừ đi nợ trong khoảng từ hai đến ba năm rưỡi thu nhập quốc gia tại tất cả các nước giàu, trên tất cả các châu lục10. Bốn mươi năm sau, vào đầu những năm 2010, tài sản cá nhân chiếm từ bốn đến bảy năm thu nhập quốc gia tại tất cả các nước được nghiên cứu11. Tiến trình chung rất rõ ràng: không tính các bong bóng tài sản, ta đang chứng kiến sự quay trở lại của vốn cá nhân tại các nước giàu kể từ những năm 1970, hay đúng hơn là ta đang chứng kiến sự nổi lên của một chủ nghĩa mới - chủ nghĩa vốn coi trọng tài sản.

Tiến trình có tính cấu trúc này có thể được giải thích bằng ba loại nhân tố khác nhau; ba loại nhân tố đó tích lũy và bổ sung cho nhau, và khiến hiện tượng kể trên có biên độ rất lớn. Nhân tố quan trọng nhất về dài hạn là sự tăng trưởng chậm đi, nhất là tăng trưởng dân số. Việc này cùng với tỉ lệ tiết kiệm được giữ vững ở mức cao, tự khắc dẫn đến việc tỉ số vốn/thu nhập một cách cấu trúc sẽ có xu hướng tăng lên, thông qua qui luật β = s∕g. Cơ chế này là lực kéo áp đảo trong giai đoạn dài, nhưng ta vẫn phải nhắc tới hai nhân tố còn lại. Hai nhân tố này đã góp phần làm các hiệu ứng mạnh lên đáng kể trong những thập kỉ gần đây: nhân tố thứ nhất là phong trào cá nhân hóa tài sản và sự chuyển đổi dần dần của cải công cộng thành của cải cá nhân kể từ những năm 1970-1980; và nhân tố thứ hai là hiện tượng rượt đuổi dài hạn của giá bất động sản và chứng khoán (các giá cả này đã tăng nhanh trong những năm 1980-1990, trong hoàn cảnh chính trị nhìn chung là rất thuận lợi cho tài sản cá nhân so với những thập kỉ ngay sau các cuộc Chiến tranh thế giới).

[sau] [trước] [lên mức trên]